期權(quán)是交易雙方關(guān)于未來(lái)買賣權(quán)利達(dá)成的合約,。就股票期權(quán)來(lái)說,,期權(quán)的買方(權(quán)利方)通過向賣方(義務(wù)方)支付一定的費(fèi)用(權(quán)利金),獲得一種權(quán)利,即有權(quán)在約定的時(shí)間以約定的價(jià)格向期權(quán)賣方買入或賣出約定數(shù)量的特定股票或ETF 。當(dāng)然,買方(權(quán)利方)也可以選擇放棄行使權(quán)利,。如果買方?jīng)Q定行使權(quán)利,賣方就有義務(wù)配合,。

一、策略簡(jiǎn)介

股票通常的投資獲利方式是低買高賣,,獲取價(jià)差的收益,,在趨勢(shì)相對(duì)比較明顯的行情下,投資者盈利的機(jī)會(huì)較高,;但是在震蕩行情下,,由于證券沒有明確的漲跌方向,投資者出現(xiàn)判斷錯(cuò)誤的可能性較大,,投資難度較高,。

通過期權(quán)合約可以構(gòu)建賣出跨式或?qū)捒缡讲呗裕摬呗允且环N中性策略,,最大的好處是可以不用判斷短期股票漲跌方向,,只要股票價(jià)格在某個(gè)范圍內(nèi)震蕩,都可以獲利,。反之,,當(dāng)股市無(wú)論單邊上漲還是單邊下跌,投資者都會(huì)面臨較大風(fēng)險(xiǎn),,因此需要投資者做好頭寸風(fēng)險(xiǎn)控制,。

二、賣出(寬)跨式策略構(gòu)建方式

賣出跨式策略=賣出行權(quán)價(jià)為K的認(rèn)購(gòu)合約+賣出行權(quán)價(jià)為K的認(rèn)沽合約

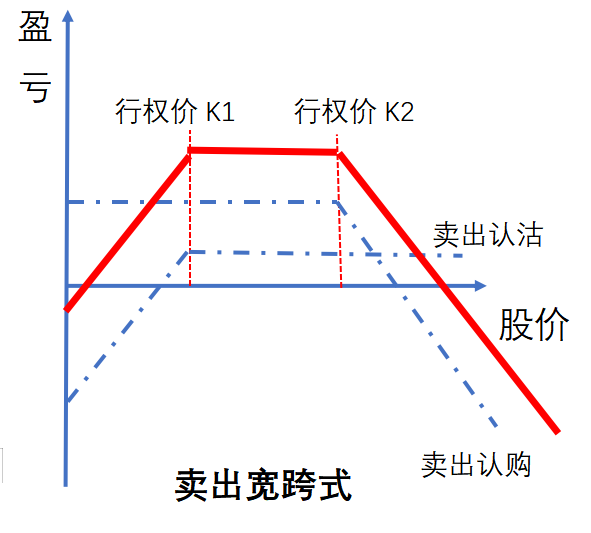

賣出寬跨式策略=賣出行權(quán)價(jià)為K1的認(rèn)沽合約+賣出行權(quán)價(jià)為K2的認(rèn)購(gòu)合約 (K1<K2)

權(quán)利金:收入兩份權(quán)利金,;保證金:凍結(jié)保證金

賣出跨式的兩個(gè)盈虧平衡點(diǎn)=K±收入的總權(quán)利金,;

賣出寬跨式的兩個(gè)盈虧平衡點(diǎn)=K2+收入的總權(quán)利金,,K1-收入的總權(quán)利金

賣出跨式和寬跨式的損益圖如下:

二者異同點(diǎn):

二者相同點(diǎn)在于,,(1)都是Delta中性策略,,即在其他條件不同的情況下,標(biāo)的證券的漲跌方向不影響策略,;(2)都是做空波動(dòng)率,標(biāo)的證券波動(dòng)越大,,策略容易產(chǎn)生虧損,波動(dòng)率約小,,越容易產(chǎn)生盈利,,如果預(yù)期波動(dòng)率會(huì)擴(kuò)大的,則可以構(gòu)建買入(寬)跨式策略,;(3)因?yàn)槌煞趾霞s都是義務(wù)倉(cāng),時(shí)間價(jià)值的流逝對(duì)兩個(gè)策略都是有利的,。

二者的區(qū)別在于,,(1)由于賣跨式策略通常采用平值附近的合約構(gòu)建,而賣跨式通常采用兩個(gè)偏虛值的合約構(gòu)建,,所以賣跨式比賣寬跨式有更高的權(quán)利金收入,即潛在最大收益比賣寬跨式高,;(2)如上面盈虧圖所示,,當(dāng)標(biāo)的證券價(jià)格落在兩個(gè)盈虧平衡點(diǎn)之間,策略產(chǎn)生盈利,,賣寬跨式的盈利區(qū)間比賣跨式的更寬,,盈利概率會(huì)更高一些,即容錯(cuò)率更高一些,。

所以二者相較各有優(yōu)劣,,具體選擇哪個(gè)策略還是依賴于投資者自身風(fēng)險(xiǎn)承受能力和對(duì)未來(lái)行情波動(dòng)的預(yù)期。

綜上所述,,賣跨式和寬跨式策略結(jié)構(gòu)十分相似,,當(dāng)行情在兩個(gè)盈虧平衡點(diǎn)直接震蕩時(shí)候,組合策略產(chǎn)生盈利,;當(dāng)行情大幅波動(dòng),,超出盈利區(qū)間時(shí),組合策略產(chǎn)生虧損,。二者主要的盈利因素來(lái)源于波動(dòng)率降低和時(shí)間價(jià)值衰減,。

三,、案例說明

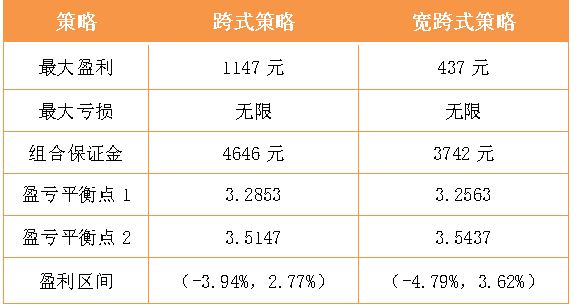

某日50ETF行情為3.42,其期權(quán)合約如上,,(1)投資者構(gòu)建跨式策略,,賣出7月購(gòu)3400一張和7月購(gòu)3400合約一張,分別獲得權(quán)利金718元和429元,,共獲得權(quán)利金1147元,,繳納保證金約4646元;(2)投資者構(gòu)建賣出寬跨式策略,,賣出7月購(gòu)3500和7月沽3300,,分別收入權(quán)利金285元和152元,共437元,,繳納保證金3742元,。

(1)賣跨式策略當(dāng)標(biāo)的證券上漲超過2.77%或下跌超過3.94%就會(huì)產(chǎn)生虧損,反之在區(qū)間內(nèi)波動(dòng)就會(huì)有盈利,,而且波動(dòng)越小,,盈利越高;(2)賣寬跨式策略當(dāng)標(biāo)的證券上漲超過3.62%或下跌超過4.79%就會(huì)產(chǎn)生虧損,,反之在區(qū)間內(nèi)波動(dòng)就會(huì)有盈利,,而且波動(dòng)越小,盈利越高,。

綜上所述,,在震蕩行情下,未來(lái)趨勢(shì)尚不明朗,,方向性的策略有較大的不確定性,。通過構(gòu)建賣(寬)跨式策略,忽略方向的影響,,只要波動(dòng)不大就能獲利,,從而提高交易的勝率。

四,、賣出(寬)跨式的風(fēng)險(xiǎn)

賣出(寬)跨式的理論上有無(wú)限虧損的可能,,所以運(yùn)用該策略要求投資者對(duì)風(fēng)險(xiǎn)更加敏感。

1.波動(dòng)率風(fēng)險(xiǎn),。賣出(寬)跨式的主要風(fēng)險(xiǎn)來(lái)源于波動(dòng)率的放大,,波動(dòng)率越大,標(biāo)的證券的價(jià)格越容易離開盈利區(qū)間,,并且在極端行情下,,如果投資者沒有有效的風(fēng)控手段,非常容易產(chǎn)生巨額虧損。當(dāng)波動(dòng)率有上升趨勢(shì)的時(shí)候,,可以及時(shí)平倉(cāng)止損,,避免風(fēng)險(xiǎn)進(jìn)一步擴(kuò)大。

2.行權(quán)風(fēng)險(xiǎn),。賣出(寬)跨式策略是又兩個(gè)義務(wù)倉(cāng)組成,,如果在到期日沒有平倉(cāng),容易出現(xiàn)其中一個(gè)成分合約被指派行權(quán),,如果沒有準(zhǔn)備好資金或者標(biāo)的證券的話,,會(huì)產(chǎn)生行權(quán)違約風(fēng)險(xiǎn),。投資者應(yīng)當(dāng)在臨近到期日的時(shí)候關(guān)注持倉(cāng),,如果不愿意進(jìn)入行權(quán)指派階段的,可以及時(shí)平倉(cāng)了結(jié)頭寸,。

3.保證金風(fēng)險(xiǎn),。組成賣出(寬)跨式策略后,投資者可以享受到部分保證金減免的政策福利,,但是如果行情出現(xiàn)單邊上升或單邊下跌的情況,,投資者將被要求繳納更多的保證金,如果沒有及時(shí)繳納,,會(huì)出現(xiàn)強(qiáng)平風(fēng)險(xiǎn),。當(dāng)出現(xiàn)單邊行情的時(shí)候,可以及時(shí)平倉(cāng)止損,;或者進(jìn)行買入認(rèn)購(gòu)(行情單邊上漲時(shí))和買入認(rèn)沽(行情單邊下跌時(shí)),,來(lái)對(duì)沖單邊行情帶來(lái)的風(fēng)險(xiǎn)。

相關(guān)鏈接:

附:個(gè)人期權(quán)賬戶開通條件(五有一無(wú))

目前,,交易所股票期權(quán)對(duì)個(gè)人投資者的開戶門檻主要設(shè)置為“五有一無(wú)”:

1.有資產(chǎn):個(gè)人不低于50萬(wàn)元,,指開戶前20個(gè)交易日日均的證券市值與資金賬戶可用余額(不含通過融資融券交易融入的資金或證券)

2.有測(cè)試:通過交易所認(rèn)可的相應(yīng)等級(jí)期權(quán)知識(shí)測(cè)試

3.有仿真:具有交易所認(rèn)可的期權(quán)模擬交易經(jīng)歷

4.有交易:開立賬戶6個(gè)月以上并具備融資融券賬戶或者金融期貨交易經(jīng)歷

5.有風(fēng)險(xiǎn)承受能力:通過適當(dāng)性評(píng)估且風(fēng)險(xiǎn)承受能力“C4”及以上

6.無(wú)不良信用記錄

免責(zé)聲明:

該內(nèi)容僅為投資者教育之目的,不構(gòu)成對(duì)投資者的任何投資建議,。投資者不應(yīng)當(dāng)以該等信息取代其獨(dú)立判斷或僅依據(jù)該等信息做出投資決策,。對(duì)于投資者依據(jù)該內(nèi)容進(jìn)行投資所造成的一切損失,東方財(cái)富證券不承擔(dān)任何責(zé)任,。